資本政策の基本~IPO前に望ましい経営持株比率、ストックオプションの適正割合~

今回は、資本政策の基本について、解説します。

資本政策は、会社の成長過程において、事業に必要な資金(投資)を、新株発行等の形で調達する際に必要な計画です。 新株発行等によって大きな金額を集めたい一方で、株価が高くなりすぎたり、外部投資家のシェアが大きくなりすぎたり、といった問題が生じることがあります。

こういった問題を予防するために、時間軸とともに、将来に必要な資金量とどのくらいの時価総額でどのくらいのシェアを渡して新株発行をするのか、ということを十分に検討しておく必要があります。現実には、資本政策どおりに進まないことも多くありますが、事前に適切に検討を行うことによって、自社における資金調達のポイントについて、経営陣の中で共有できることは大変意義があります。

以下、持株比率やストックオプションの割合から、資本政策の基本を考えてみましょう。

1 資本政策とは

(1)概要

資本政策は、法律に規定されている用語ではなく、統一された定義もありません。

したがって、「資本政策とは」というワードで検索しても、様々な記載が出てきます。記載によって、若干の相違はありますが、基本的に、「株式や新株予約権の発行時期、発行数、及び、発行価額や調達額等に関する計画」であると理解して問題ありません。

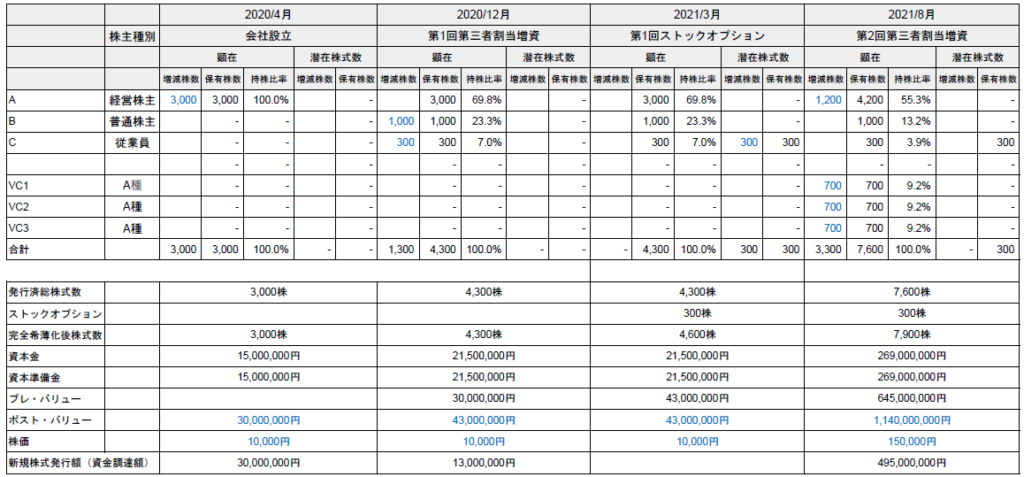

参考に、実際の資本政策を以下に示します。

資本政策を見たことがない方のために、サンプルとして作成したものですので、実際のものより、とてもシンプルにしています。会社によって、資本政策に記載する事項に若干の違いがありますが、まずは、イメージを持っていただく一助になれば幸いです。

資本政策では、横軸で右に向かって時間の経過が表現されています。具体的には、2020年4月に会社設立、同年12月に第1回第三者割当増資、2021年3月にストックオプション発行と時系列が表現されています。

縦軸では、株式に関する事項(発行株式数、発行価格、調達額等)、株主(新株予約権者)名、および、各種指標が記載されています。各種指標について、以下、簡単に説明します。

- 完全希薄化後株式数とは、発行済株式数に加え、新株予約権、新株予約権付社債等の株式を取得できる権利が行使された場合における株式数のことです。

- 潜在株式とは、新株予約権、新株予約権付社債等の株式を取得できる権利等をいい、潜在株式比率とは、発行済株式に対する潜在株式の割合のことをいいます。

- プレ・バリューとは、資金調達直前の時価総額のことで、ポスト・バリューとは、資金調達直後の時価総額のことです。したがって、プレ・バリューと調達額の合計額がポスト・バリューになるという関係です。

(2)目的

会社の成長ステージによって、必要となる資金は大きく異なります。会社を経営していくうえで、この資金需要を、事前に、適切に予測をしておくことが重要であることは、言うまでもありません。

したがって、どの時期に、どの程度の投資を行うのかといった点や、キャッシュフローの状況等を含めた事業計画に基づいて、調達の時期・金額・方法を策定することになります。

資本政策の策定にあたって、どの程度のスパンで時間軸を設定するかという問題があります。この点、1年未満ですと短すぎて資金ニーズや使途の設定が困難になる一方で、あまりにも将来になると当該時点での会社のバリューを正確に予測することは困難ですし、事業方針が変更している可能性もあり得ます。したがって、1.5年から2年程度のスパンで資本政策を策定することが望ましいです。

また、資本政策は、株主構成を管理するためのツールでもあります。株主構成を適切に管理することによって、安定株主の確保、従業員へのインセンティブとしてのストックオプションの設計、IPO時の要件充足等に関して検討する際に活用します。

2 IPO前に望ましい持株比率

会社のオーナーを含めた経営陣が、一定の株式数を有していることは、迅速な意思決定を実現し、また、経営への望ましくない介入を予防するために重要です。すなわち、可能であれば、特別決議や特殊決議を可決するために必要な、発行済株式数の3分の2を維持することが望ましいです(注1)。

この点、東証は、上場基準として、プライム市場については流通株式比率が35%以上であることを求めていますので、プライム市場に上場する場合には、発行済株式数の3分の2を維持することはできません。

もっとも、ベンチャー・スタートアップにおいては、スタンダード市場やグロース市場でのIPOを目標とすることが多く、これらの市場での要求される流通株式比率は25%以上です。

他方、会社のバリュエーション、必要な資金ボリューム、および、資金調達の回数によっては、経営陣が3分の2を確保することが難しくなってくるケースもあります。その場合でも、普通決議に必要な過半数は維持したいところです。仮に過半数が難しい場合でも、定款変更や合併・事業譲渡等、経営に大きな影響を及ぼす事項を決定できる特別決議を否決するために、3分の1を超える議決権を確保できる株式数を保有すべきです。

なお、金融庁が2017年(平成29年)10月18日付けで公表した「コーポレートガバナンス改革の進捗状況」によれば、上場企業1,755社のうち70%以上の会社が、自社の安定株主比率が30%以上であると回答したとのことです。

したがって、上記の最低でも3分の1を超える議決権を確保しつつ、IPO時期や、上場を目指す市場との関係で、経営陣の持株比率の変化について事前に検討しておくことが必要です。

(注1)特殊決議では、例外的に、総株主の議決権の4分の3(これを上回る割合を定款で定めた場合にあっては、その割合)が決議要件となることもあります。

3 ストックオプションの適正割合

役職員に対するインセンティブ付与、優秀な人材を確保したいものの資金面で困難である場合の代替策等で、役職員に対するストックオプション(以下「SO」といいます。)の発行を検討する会社は少なくありません。SOの発行に際して、発行済株式総数に対して、どの程度の比率まで発行してもいいのかというご質問をいただくことがあります。

この点、SOの比率についての法律上の制限はありません。他方、IPOの実務上は、一般に、発行済株式総数の10~15%以内が望ましいとされています。これは、IPOの直後に多数のSOが行使されると、株式の価値が希薄化され、株価を引き下げる要因となるためです。

S&W国際法律事務所

S&W国際法律事務所